Los 15 errores del Manual de Zonceras Económicas de Asiain

Andrés Asiain, “joven economista heterodoxo egresado de la Universidad de Buenos Aires” y miembro de la Cátedra Nacional de Economía Arturo Jauretche publicó un libro que, en homenaje al intelectual peronista, tituló “Manual de Zonceras Económicas”.

El libro es ameno, está bien escrito (aunque con alguna falta de ortografía), e incluso tiene algunos pasajes en los que arranca una sonrisa, como cuando se refiere al único remedio que los “economistas ortodoxos” recetan frente a cualquier problema (bajar el gasto público) o como cuando asimila las terapias “de shock” a aquel padre de familia que intenta arreglar los electrodomésticos a patadas y martillazos. Otro acierto del libro, sin lugar a dudas, son las ilustraciones, con un Domingo Cavallo al estilo Matrix o un gaucho al estilo Quinquela Martín que, en lugar de intentar domar un caballo, intenta domar un billete de un dólar.

Sin embargo, el libro está plagado de adjetivaciones, lugares comunes, teorías conspirativas sin mucho fundamento y, en definitiva, una serie de errores conceptuales que intentaré revisar en detalle a continuación:

Error #1: El liberalismo y la “ortodoxia económica” nos invaden.

Son llamativas las numerosas referencias que Asiain hace a los economistas liberales o sus recetas o doctrinas. En el mundo de Asiain, el neoliberalismo es una marea que avanza sobre todo y frente a la que hay que oponer resistencia. Sin embargo, esta visión de la realidad dista de ser cierta. Si miramos los datos del gasto público a nivel mundial, vemos que este solo ha crecido en los últimos 70 años.

Por otro lado, incluso tomando el país “neoliberal” por excelencia como Estados Unidos, vemos que en el último tiempo ha incrementado sideralmente la base monetaria interviniendo así en el mercado monetario, incrementó su deuda pública hasta niveles récord que oscilan el 100% del PBI y emite una nueva regulación cada dos horas y nueve minutos. Si esto hace Estados Unidos, imagínese lo que le queda a países más benevolentes con la intervención como el nuestro.

Error #2: El economista liberal y ortodoxo dice lo que dice porque responde a un interés económico claro.

En la página 19 de su Manual, Asiain escribe:

La baja del gasto público, junto a otras políticas orientadas a una menor intromisión del Estado en la economía, es vendido a la sociedad como un “tónico que cura todo” problema económico. A cambio, el economista ortodoxo recibe diversos beneficios que le dispensan las corporaciones económicas que dominan los mercados y que no quieren un Estado que se entrometa en sus negocios

La idea subyacente es clara: los economistas piden menor intervención para favorecer a los que “dominan el mercado” y luego cobrar sus honorarios por el lobby.

Ahora bien, ¿cuáles son las pruebas para tamaña afirmación? ¿Realmente cree Asiain que todos los que no piensan como él, lo hacen porque un poder oscuro que busca dominar el mundo ha comprado su voluntad? El argumento es, por lo menos, muy débil.

Por otro lado, existe otro error en la afirmación y es el de suponer que aquellas corporaciones que quieren “dominar el mercado” prefieren un Estado que no se entrometa en los negocios. De hecho, es todo lo contrario, es mucho más fácil dominar un mercado pidiéndole favores al gobierno (la autoridad) que haciéndoles el favor a los consumidores a través de la oferta de mejor calidad o mejor precio. Asiain debería leer la extensa literatura que vincula a las grandes corporaciones con los grandes estados interventores. Para empezar, le recomiendo este paper.

Error #3: La desregulación genera monopolios.

En la página 16, el autor afirma que:

Privilegiando el desarrollo, la enseñanza y la difusión de aquellas doctrinas que pregonan el libre movimiento de los mercados, se favorece la expansión del gran capital corporativo que domina los mercados y prevalece en ausencia de regulaciones.

En la página 10, refiriéndose al Índice de Libertad Económica de la Fundación Heritage, añade:

… el índice intenta identificar libertad con desregulación de los mercados pasando por alto que los últimos son dominados por grandes corporaciones cuyo libre albedrío aprisiona a millones de empresarios…

El problema con esta afirmación es que, de ser cierta, lo contrario también debería verificarse. Es decir, una economía hiperregulada, debería carecer de monopolios. Sin embargo, este no es el caso. En la Unión Soviética, donde la propiedad de los medios de producción era estatal, todas las fábricas eran monopolio del estado. Su extinción, de hecho, hizo que esos monopolios desaparecieran, o bien comenzaran a competir con otros oferentes del mundo, lo que mejoró la calidad de vida de las millones de personas que vivían del otro lado de la cortina de hierro.

Error #4: Ganar plata en la bolsa o cobrar alquileres no es trabajar.

En un capítulo titulado “El gobierno no deja ahorrar”, Asiain ignora la naturaleza de las ganancias bursátiles al afirmar que las “acciones de empresas que a lo largo del año 2013 permitieron a sus propietarios ganar más del 85% sin exigirles a cambio ni una gota de sudor”

En la página 87 también afirma que en el sector privado son pocos los “trabajadores” puesto que se encuentran entre ellos “los propietarios de comercios y viviendas que cobran mensualmente un alquiler…”

Ambas afirmaciones rozan el disparate. En primer lugar, porque es todo un trabajo elegir qué acciones creemos que van a subir o bajar (hay gente que se dedica profesional y exclusivamente a ello), o bien qué local comercial o residencia para vivienda comprar o construir en función de nuestra previsión de demanda futura para que ponerlo en alquiler sea rentable. Es decir, invertir en bonos, acciones, o inmuebles, exige un trabajo por más que Asiain diga lo contrario.

En segundo lugar, si yo gano 100$ por la compra y venta de una acción de, digamos, YPF, si bien podemos suponer que “no hice nada” para que eso pase puesto que lo único que sucedió fue que subió el precio de la acción, sería ingenuo concluir que no hubo sudor implicado. Después de todo ¿De dónde saqué el dinero para invertir en primer lugar? Al menos en un mercado libre, no hay otra forma de obtener dinero que no sea trabajando y, por tanto, ofreciendo productos o servicios a otros miembros de la comunidad. En síntesis, si alguien gana plata en la bolsa, es porque ahorró para poder invertir, y ese ahorro consigue con trabajo y restricción del consumo.

Error #5: Confundir causas con consecuencias.

Al analizar los resultados de las políticas de shock, Asiain afirma que estas son perniciosas porque la suba del dólar y las tarifas hacen que la actividad caiga y que la inflación se dispare. En la página 59, de hecho, explica el Rodrigazo de esta forma:

El primer impulso a los precios lo dio Celestino Rodrigo, con un enorme incremento en el valor del dólar y las tarifas

Ahora bien, la pregunta que cabe hacerse aquí es: ¿es la terapia de shock (el sinceramiento de variables) lo que genera la crisis, o es la perpetuación de un sistema insostenible que perdura en el tiempo a fuerza de mayores controles y represión?

Para poner un ejemplo actual: si las tarifas siguen estando atrasadas en la Argentina de hoy la consecuencia será un mayor deterioro de la infraestructura, de la provisión de energía eléctrica, telecomunicaciones, etc. No digo que sincerar las variables no afecte el bolsillo de la gente, pero es innegable que la alternativa no es energía barata para todo el mundo, sino un invierno sin calefacción por falta de gas y un verano sin luz por falta de energía eléctrica.

Con el dólar pasa lo mismo ¿hay inflación porque sube el dólar o es que la inflación hace que el dólar suba pero el gobierno evita reconocerlo imponiendo controles de cambios?

La suba del dólar y las tarifas es la inevitable consecuencia de perseguir una política inflacionaria. Esa es la verdadera causa de los problemas que Asiain menciona. No a la inversa.

Error #6: Libertad cambiaria equivale a devaluación permanente.

En la página 27 Asiain se refiere a la “libertad cambiaria” como una de las tantas zonceras que repiten los argentinos. Según el relato del autor, los pedidos de libertad cambiaria (concretamente, que se termine el cepo) esconden “fuertes intereses económicos que especulan con hacerse una diferencia a su costa”.

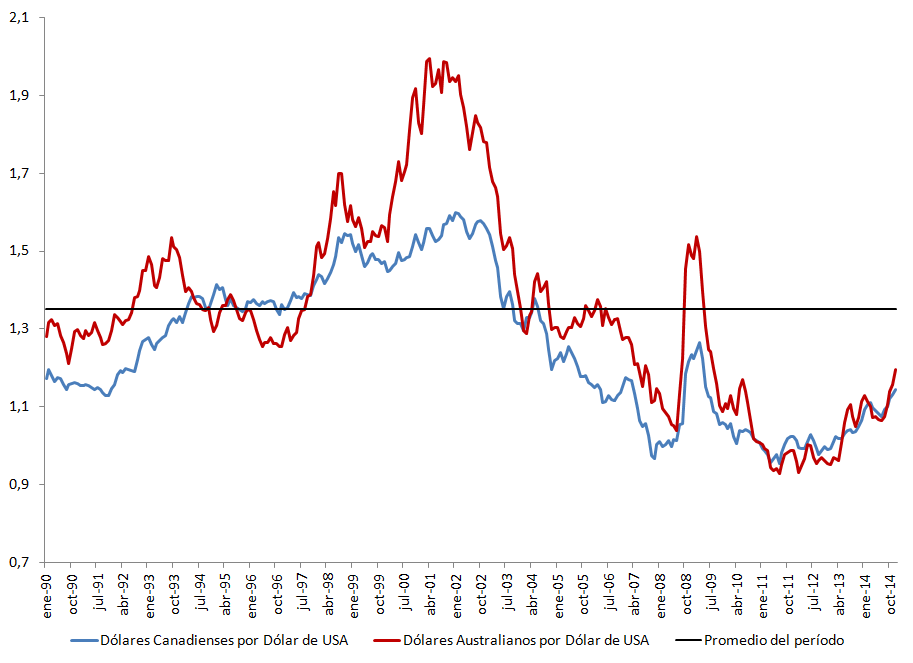

El problema de esta interpretación es que confunde la historia argentina, plagada de devaluaciones y depreciación de la moneda nacional, con un sistema que, a la vez, puede combinar libertad con estabilidad. Es decir, es falso suponer que, porque no haya controles de cambio la moneda nacional tenga que devaluarse siempre. Un buen ejemplo lo muestran las monedas de Australia y Canadá, que flotan libremente contra el dólar y que, así como han tenido períodos de devaluación (nada comparados con Argentina), también han tenido períodos de apreciación:

Error #7: Los que devalúan son ellos.

En el capítulo dedicado a la devaluación, Asiain desarrolla un argumento en contra de la teoría de las “devaluaciones competitivas” o, en sus palabras, de la “devaluación expansiva”. A decir verdad, es uno de los mejores capítulos, aunque lamentablemente confunde la devaluación con la eliminación de los controles cambiarios.

Luego de mencionar algunas causas por las cuales devaluar es indeseable como el encarecimiento del costo de los insumos importados y la caída del poder de compra del salario, afirma que hay un lobby que pide devaluaciones bruscas del dólar. Sin dudas esos lobbies existen, pero, ¿quién devalúa? En realidad, el que devalúa es el gobierno que emprende una política inflacionista donde, como cae el poder de compra del peso, todos los precios suben. Y, si todos los precios suben ¿por qué no va a subir el dólar? Los únicos causantes de la devaluación son quienes deliberadamente emiten moneda depreciándola. Es decir, el Banco Central y, en última instancia, el gobierno nacional. Una verdadera crítica a la devaluación no debería dejar de lado este elemento central.

Error #8: Devaluar genera crisis. No devaluar las evita.

Siguiendo con el punto anterior, y diferenciando entre devaluación y eliminación de controles de cambio, queda en evidencia el error de este razonamiento.

Definitivamente devaluar genera (o agrava) una crisis porque destruye el poder de compra del salario a la 2001. Sin embargo, si se busca evitar una devaluación por la vía de los controles de cambio, esta no solo no se evita (ya que aparece el mercado negro) sino que además comienza el proceso de confiscación de riqueza de los exportadores e inversores extranjeros.

En este sentido, “devaluar” (eliminar el control de cambios y reconocer el verdadero valor del dólar en el mercado) le devuelve la rentabilidad confiscada a inversores y exportadores, sacándoles un peso de encima y permitiéndoles continuar su desarrollo. Por último, si se cree que “no devaluar” por la vía de los controles de cambios no genera crisis, basta mirar Venezuela, donde 15 años de “no devaluación” y controles de todo tipo no hacen más que afectar la calidad de vida de la sociedad, enfrentándola no solo a la inflación más elevada del mundo, sino a alarmantes niveles de escasez.

Error #10: La inflación es culpa del precio de los alimentos.

A quienes se oponen a la emisión en nombre de la estabilidad de precios, hay que señalarles que el proceso inflacionario actual se encuentra liderado por el encarecimiento de los alimentos (p.44)

Esta idea puede criticarse desde tres puntos de vista:

Desde el punto de vista teórico, no se puede decir que, porque sube un precio, entonces suben todos los precios. Si a una persona le sube el costo del alquiler y sus ingresos no crecen en proporción, entonces la persona deberá gastar menos en otros bienes y servicios. Es decir, existe una restricción presupuestaria que hace que si se gasta más en un bien, haya que reducir el gasto en otro bien o en todos menos en el bien que aumentó de precio.

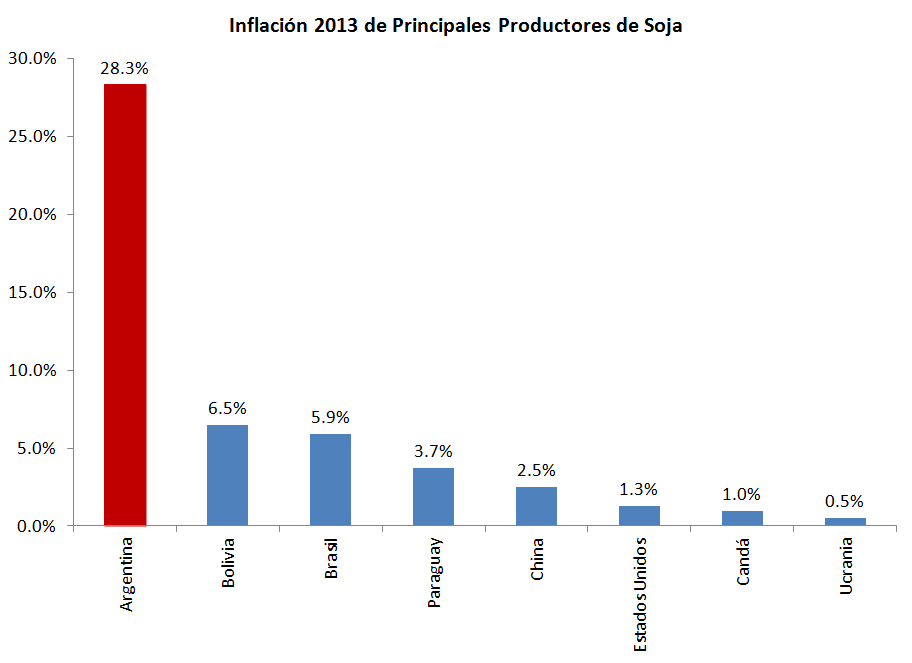

Desde el punto de vista de la realidad de América Latina, habría que preguntarse por qué si el aumento del precio de los alimentos está detrás de la inflación de Argentina, países vecinos como Brasil, Chile, Bolivia y Paraguay (que, hasta donde uno conoce, también consumen alimentos) no tienen los niveles de inflación que tenemos nosotros.

Por último, si lo que se quiere insinuar es que la inflación es producto del aumento del precio de los commodities que exportamos, podemos ver que, nuevamente, otros países en condiciones similares no tienen, ni remotamente, los niveles de inflación de Argentina:

Error #11: El estado no se beneficia de la inflación.

Asiain critica en la página 47 el concepto de “impuesto inflacionario” catalogando de “misterioso mecanismo” aquel por el cual un aumento de gasto financiado con emisión termina beneficiando al estado pero afectando al resto de la población.

En este apartado, intentaremos darle más claridad al mecanismo. Si el gobierno recauda por un valor de 100 pero desea gastar por un valor de 200, entonces tiene tres alternativas: en primer lugar, puede subir los impuestos para aumentar la recaudación. En segundo lugar, puede tomar deuda en el mercado. Por último, puede emitir papeles de deuda y decirle al Banco Central que se los compre a cambio de la creación de nuevos pesos.

¿Por qué si acude a este último mecanismo se beneficia a costa del resto de la sociedad? El mecanismo no es tan misterioso. Al recibir los nuevos pesos, el gobierno se convierte en el primero que los gasta. Luego, los pesos comienzan a fluir en la economía y su creciente cantidad hace que su valor caiga. En consecuencia, los siguientes eslabones que utilicen los pesos tendrán que pagar precios más altos por los bienes y servicios que deseen. El gobierno, así, se benefició comprando bienes a los precios previos a la inflación y perjudicó a los ciudadanos, que ahora deben efectuar sus compras con una moneda que tiene un menor poder de compra.

Error #12: la deuda es mala solo si le debemos a los yanquis.

Ese parece ser el espíritu de lo que Asiain escribe respecto de la deuda:

Pero el principal error de quienes sostienen la fábula del endeudamiento creciente descansa en poner en pie de igualdad la deuda externa con la interna.

A los ojos del autor, el problema no es la carga de la deuda en sí (el costo de, en el futuro, subir los impuestos para pagarla, o de la incertidumbre que genera si supera ciertos límites), sino quién es el acreedor. Si el acreedor es el mercado, entonces exigirá condiciones (¿¡a quién se le ocurre!?) para seguir prestando, lo que afectará la “soberanía nacional”. Sin embargo, si el acreedor es un organismo público, “está todo bien”, porque el gobierno tiene independencia y libertad. La inflación, la quiebra del Banco Central y el riesgo al que se expone al sistema jubilatorio parecen temas menores en comparación con la “soberanía económica” de los gobernantes.

Error #13: La flexibilización laboral es mala incluso para las empresas.

Este argumento, repetido incluso por premios nobel de economía sostiene que, si un empresario debe recortar sus gastos en salario, esa puede ser una buena medida de gestión y puede mejorar la rentabilidad de la empresa. Sin embargo:

… si todos los empresarios reducen los salarios, se generaría una caída de las ventas, ya que el salario, que es un costo para cada patrón tomado en forma aislada, constituye la fuente de ingreso de su clientela que no son más que los trabajadores tomados en conjunto

La falacia de esta afirmación radica en ver solo una parte de la película. Puede aceptarse que una reducción del salario producto de un mercado laboral más flexible afecte el poder de compra de los asalariados. Pero la idea de la flexibilización laboral es, precisamente, solucionar el desempleo, con lo que, de tener éxito, el gasto total en consumo puede permanecer sin cambios. Es decir, incluso admitiendo que el salario compra menos, ahora hay más salarios que compran por lo que no puede afirmarse que la flexibilización laboral sea nociva para el empresario. Por supuesto, tampoco puede decirse que sea nociva para los que estaban en la calle esperando conseguir un trabajo.

Error #14: La apertura comercial genera desempleo.

Es conocido el argumento que sostiene que una economía abierta al mundo mejora el salario real de los ciudadanos por permitirles acceso a mayor cantidad de bienes que compiten en precio y calidad. Frente a esto, Asiain responde citando a Manuel Ugarte, quien afirma:

Abaratar las cosas en detrimento de la producción nacional es ir contra buena parte de aquellos a los cuales se trata de favorecer, puesto que se les quita el medio de ganar el pan en la fábrica. Disminuir el precio de los artículos y aumentar el número de los desocupados resulta un contrasentido

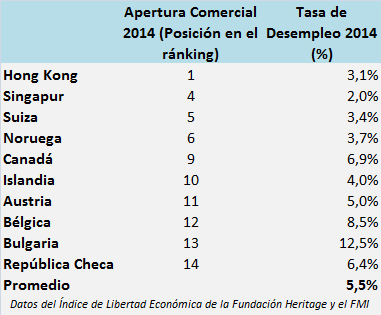

Al respecto no hace falta más que mirar la siguiente tabla que relaciona los países con mayor apertura comercial del mundo y su tasa de desempleo*:

*Liechtenstein, Macau, Georgia y Mauricio (2°, 3°, 7° y 8° puesto) fueron dejados de lado por falta de datos de empleo y por su relevancia acotada por su tamaño y población.

Error #15: De nada sirve mirar a los países exitosos para crecer.

Según Asiain, la experiencia de los países exitosos no tiene nada para ofrecerle a los países del tercer mundo porque “¿De qué le sirve al nativo imitar a su colonizador si no posee un arcabuz?” (p.97)

Olvida el autor que todos los seres humanos descendemos de seres primitivos y que tanto los europeos como los americanos, como los asiáticos, somos el producto de la evolución a partir de esas especies primitivas. A su vez, olvida que la civilización (con todos sus matices) es el producto de un proceso de evolución en el cual algunos hábitos y conductas demostraron ser más exitosas en la adaptación. Es claro, en este sentido, que más allá de las diferencias culturales, es de vital importancia aprender de las experiencias exitosas de otros países, de la misma forma que Juan puede aprender de Pedro. Verlo de otra forma es soberbio y, definitivamente, nos achica las posibilidades de progreso que tenemos.

Otros errores y lugares comunes que encontré en el libro tienen que ver con el argumento de que como Estados Unidos emite mucho y no tiene inflación, entonces la inflación no es un fenómeno monetario (una buena respuesta aquí), o que bajar la inflación implica entrar en recesión (las estadísticas de principios de los ’90 demuestran lo contrario), o que el fallo de Griesa es “a medida de los buitres” (¿al igual que el fallo que condena a un ladrón es “a la medida de la víctima”?) o que el gasto público es bueno para la economía por su efecto sobre el consumo (olvida que para financiar el gasto primero hay que cobrar impuestos, lo que reduce el ingreso disponible y, por tanto ¡el consumo!).

El Manual de Zonceras Económicas de Andrés Asiain es un libro que vale la pena leer. No tanto porque sirva para refutar ciertos valiosos postulados económicos, sino porque sirve para conocer qué piensan los economistas argentinos autodenominados “heterodoxos” sobre muchos de los temas más debatidos. Por otro lado, el libro tiene un valor agregado adicional, ya que cuando cada vez son menos los que defienden la política económica del gobierno, es un buen material para entender en qué están pensando “ahí arriba” cuando hacen política económica. No es que el libro nos vaya a tranquilizar, pero al menos sabremos a qué atenernos.

Comentarios

Iván Carrino | Sale 2014, entra 2015, un resumen del año

Miércoles 24 de diciembre de 2014 a las 7:39 pm[…] Por supuesto, la discusión sobre el cepo cambiario (que cumplió 3 años) siguió candente y, también, la de si se debe, o no, devaluar. Mi punto es que una cosa es devaluar la moneda (no recomendable) y otra “devaluar” la moneda (algo extremadamente necesario para la realidad argentina de hoy). Hablé con Pablo Wende sobre el tema. Por último, una crítica a la autoproclamada “economía heterodoxa“. […]

Marian

Domingo 12 de julio de 2015 a las 1:48 pmTengo para mí que a lo que Ud. llama “errores” son diferentes puntos de vista o más bien distinta ideología.

Iván Carrino

Domingo 12 de julio de 2015 a las 10:29 pmSi alguien dice que el libre comercio genera desempleo, y luego va a países abiertos comercialmente, y no hay desempleo… ¿es un error o una diferencia ideológica?

Tomás baldrich

Lunes 20 de agosto de 2018 a las 8:46 pmMuy bueno pero en el punto 14 no argumentaste bien, es más incluso creo que tiene razón Asiain: si se abren importaciones y se funden varias fábricas, se genera más desempleo o en todo caso se destruye empleo más digno o de calidad (en fábricas). Esos países abiertos al mundo que pones en la lista, no tienen desempleo porque están industrializados, pero Asiain lo que dice es que pone por arriba la industrialización (para generar clase media) incluso si hay que cerrarse al comercio y bajar el poder adquisitivo del salario en general. El punto 15 tampoco argumentaste bien por lo que no sé quién tendrá razón. Medio chamuyero ese argumento comparado con los otros. En el resto le ganaste (no sé si te replicó).

Iván Carrino

Sábado 1 de septiembre de 2018 a las 3:11 pmSi cierra una fábrica, puede abrir otra. O puede abrir otro negocio que agregue mucho más valor agregado. De eso se trata la economía, te sugiero este video: https://www.youtube.com/watch?v=xr9iLCR1Usk

Saludos!

Santiago

Sábado 27 de diciembre de 2014 a las 9:53 pmGran aporte, Iván. Tu trabajo ayuda a poner en evidencia a ciertos economistas que basan sus teorías, generalmente, en conspiraciones (a lo Jauretche) que los hacen ver como personas afiladas y despiertas ante una parte de la población (creo que, lamentablemente, no es chica) lista para estas “explicaciones”.

Iván Carrino

Domingo 28 de diciembre de 2014 a las 9:18 pmGracias, saludos!

Carlos M

Domingo 18 de enero de 2015 a las 10:21 amA mí lo que más me impactó del libro mientras lo hojeaba en la librería fue donde Asiain intenta demostrar que es mentira que no podamos ahorrar, y le echa la culpa a los bancos por no pagar una tasa de interés que compense la inflación. Tengo ganas de comprar el libro, leerlo, y después purificarlo en el fuego.

Tiene razón Iván cuando dice que vale la pena leer este libro. Tal vez sirva para adjudicarle los desmanes económicos de este gobierno al menos en parte a la ignorancia y al razonamiento ilógico y voluntarista por parte de los K.

Ricardo Eigendorf

Sábado 2 de mayo de 2015 a las 8:37 amevidentemente la lectura de “los 15 Errores”, resulta mas que clara, al leer los errores aqui explicados, tomo cada vez mas conciencia, de que el tenor de esas “zonceras”aterroriza financistas y especuladores de todo tipo, y los argumentos expuestos aqui por Ivan, para menoscabar esas criticas son validos solo para menores de 8 anos y/o personas con dicapacidad mental, reconozco no haber leido el libo de las ” zonceras” pero con este articulo tan primitivo habre de comprarlo , leerlo y difundirlo incluso fortificandolo con la trancripcion de estos “Errores”…la gente podra leer, analizar y reir….(siempre y cuando no sean especuladores)….por otro lado veo muy interesante que estos articulos se publiquen, para que muchos podamos ver que argumentos usan para ningunear, a quienes se oponen a los abusos de capitalismo.

Iván Carrino

Domingo 3 de mayo de 2015 a las 11:45 amEstimado Ricardo!

Recibo con felicidad la novedad de que mi artículo lo motive a comprar el libro de Asiain. Por otro lado, aquí expuse mis críticas desde la teoría y con evidencia empírica. Espero que cuando lo lea, vuelva por este foro y ofrezca algún argumento así podemos continuar el debate.

Saludos!

Miguel

Sábado 19 de noviembre de 2016 a las 2:36 amMarche ! un Milton ! Fridman ! por aca ! jaj !

Manuel

Domingo 24 de mayo de 2015 a las 12:51 amRespecto al punto número dos de tu artículo crítico se me ocurre que podrías haber agregado un ejercicio lógico que habría ilustrado con mayor facilidad el absurdo que afirma Asiain (y que afirman muchos de sus colegas en ideas).

El ejercicio lógico consistiría en la simpleza siguiente: Si los economistas ortodoxos que propugnan un libre mercado son sostenidos por capitales que se beneficiarían de tal contexto, ¿por qué no puedo pensar que los economistas heteredoxos pueden ser remunerados por el gobierno de turno a cambio de pregonar el intervencionismo y la intromisión del Estado en la economía?

Por supuesto, cualquiera de los dos extremos es un absurdo, sin embargo reflexionar sobre la segunda posibilidad (suponiendo que quien denuncia sobre la primera posibilidad está situado del otro lado de la vereda ideológica) permitiría reconocer lo insensato de la primera posibilidad. Incluso sobre la base de ciertas evidencias que hayan comprobado la vinculación de economistas ortodoxos/heterodoxos a corporaciones/gobierno, esas evidencias no avalan a que se pueda realizar una inducción y generalizar a todo el gremio de los economistas.

Saludos.

Manuel

Domingo 24 de mayo de 2015 a las 12:57 amIván, en relación la punto número once, recuerdo que un profesor durante la asignatura de Antropología (nada que ver pero bueno…) explicó que el impuesto inflacionario estaba relacionado al cobro del IVA. Bienes/productos vendidos más caros en el mercado significan un IVA más alto, y así se beneficiaría impositivamente el gobierno de la inflación.

¿Este mecanismo existe? ¿Tiene algo que ver con lo que marcabas?

Iván Carrino

Lunes 25 de mayo de 2015 a las 1:17 pmSe dice que hay impuesto inflacionario porque el gobierno es el primero que puede usar el “nuevo dinero”. Así, puede aumentar su poder adquisitivo (porque cuando usa ese dinero los precios no subieron todavía). Sin embargo, a medida que ese dinero va entrando y distribuyéndose por la economía, los precios suben, lo que quita poder de compra al resto de los ciudadanos. Así, el gobierno se beneficia a costa del resto.

El IVA sí está relacionado. Claramente cuando aumentan los precios al gobierno le ingresan más pesos en concepto de IVA. Sin embargo, eso es en términos nominales y, de hecho, puede llegar un punto en que el aumento de los ingresos por IVA sea menor al aumento de los precios, lo que hace que haya una caída del ingreso por IVA en términos reales. La recaudación de IVA puede ser, a veces, un buen proxy para la inflación.

Saludos!

gabriel

Miércoles 17 de junio de 2015 a las 5:38 pmIvan: muy bueno el post. Sin embargo el punto número 12 tiene razón Asain. Pagar deuda en pesos (intraestado) es mas fácil que pagar deuda externa en dólares (que depende de la balanza comercial)

Saludos

Iván Carrino

Jueves 18 de junio de 2015 a las 10:51 amPero precisamente como “es más fácil” aparecen las consecuencias indeseadas, como un mayor nivel de inflación, o un sistema de pensiones virtualmente quebrado por invertir en títulos públicos de dudosa calidad.

Jorge

Domingo 12 de julio de 2015 a las 8:44 pmEsto seria por ejemplo lo que hacen al tomar las reservas del Anses para generar movimiento economico? …y esas reservas para futuras jubilaciones, se recuperan? .-..esta duda la tengo hace rato, gracias.

Iván Carrino

Domingo 12 de julio de 2015 a las 10:26 pmLa diferencia entre un sistema de reparto y uno de capitalización es que en el último vos tenés una cuenta que podés ver todo el tiempo cómo está evolucionando. Cada persona tiene su cuenta personal de retiro. El sistema de reparto no funciona así, sino que el estado toma plata de los trabajadores actuales, la “invierte” y con eso paga a los jubilados. El problema es que esa “inversión” está, las más de las veces, influenciada por motivos políticos, por lo que difícilmente supera a los gestores privados.

Ramón Mercado

Domingo 28 de junio de 2015 a las 2:12 pmHola Iván, hago una observación respecto del “error 14″. No me parece una buena comparación ya que los países expuestos son de una gran matriz industrial. Es muy distinto cuando comparas un país como el nuestro que intercambia comodities por manufacturas. Te felicito por respetar a los que opinan distinto y refutar con argumentos empíricos, además de proponer el debate. Saludos.

Iván Carrino

Lunes 6 de julio de 2015 a las 11:03 pmEstimado Ramón,

No veo lo que apuntás. En Canadá la participación de la industria en el PBI es del 20%, en Suiza 27% y en Argentina 30%. La participación del agro en el PBI no llega al 20%. Ya no somos ese país de Prebisch que intercambia materias primas por bienes industriales en un deterioro constante de los términos de intercambio.

Saludos!

Mauricio Quintero

Sábado 1 de junio de 2019 a las 2:49 amBuenas noches. A mas de cuatro años de este articulo, y analizando lo que ha sucedido en nuestro país ¿Podes seguir refutando lo que plantea Asain?

Iván Carrino

Lunes 10 de junio de 2019 a las 6:45 pmTodos y cada uno de los puntos.